导图社区 注册会计师CPA会计债务重组

- 251

- 20

- 2

- 举报

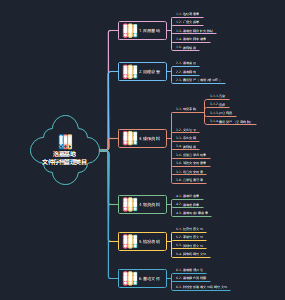

注册会计师CPA会计债务重组

2020年注册会计师CPA会计第十九章:债务重组最新准则思维导图。

编辑于2020-10-11 22:21:50- 相似推荐

- 大纲

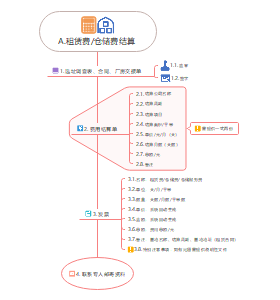

债务重组

定义

不改变交易对手方的情况下,经债权人和债务人协定或法院裁定,就清偿债务的时间、金额或方式等重新达成协议的交易

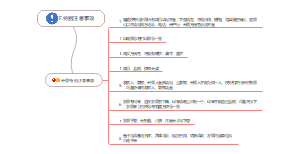

债权人不一定让步

如果出现第三方代偿债务或新建公司承接债务而形成的债务重组,应考虑债权、债务是否终止确认,再考虑债务重组

债务重组所涉债权和债务,不包括合同资产、合同负债、预计负债,但包括租赁应收款和租赁应付款

债务重组中形成企业合并的,适用企业合并准则

债务重组构成权益性交易的(既是股东又是债权人),适用权益性交易(同一控制)的有关会计处理规定,债权人和债务人不确认构成权益性交易的债务重组相关损益

企业应采用实质重于形式原则判断债务重组是否构成权益性交易。债权人对债务人的权益性投资通过其他人代持,债权人不具有股东身份,但实质上以股东身份进行债务重组,也构成权益性交易

同一控制背景下,以物抵债。物的含税价大于债务的,借记资本公积——资本/股本溢价,资本公积不够冲的,冲盈余公积。物的含税价小于债务的,贷记资本公积。

甲公司与乙公司均属同一集团,2020年8月2日甲公司就其所欠货款300万元与乙公司达到债务重组协议,即甲公司用一台设备抵债,设备原价500万元,已提累计折旧260万元,已提减值准备11万元(账面229万元),公允价值400万元,增值税率13%(52万元,总共281),乙公司对应收账款提过坏账准备10万元,当日该债权公允价值为270万元

借:固定资产清理 229 累计折旧 260 固定资产减值准备 11 贷:固定资产 500

借:应付账款 300 贷:固定资产清理 229 应交税费——应交增值税(销项税额) 52 资本公积——股本溢价 19

借:固定资产(倒挤) 238 应交税费——应交增值税(进项税额) 52 坏账准备 10 贷:应收账款 300

债务重组的方式

以资产清偿债务

债务转为权益工具(债转股)

转股附带回购条款或强制分红条款

可转债替换原债权债务

排除

修改其他条款

实质性修改 (修改前后现金流差异超过10%)

新债权替换旧债权

非实质性修改(未超过10%)

无终止确认,而是基于原债权、债务作出修改

以上三种方式的组合,即混合重组

债务重组中债权债务的终止确认

债权人在收取债权现金流量的合同权利终止时终止确认债权

债务人在债务的现时义务解除时终止确认债务

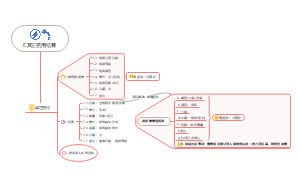

会计处理

金融资产抵债

债务人

债务人应当将重组债务的账面价值与转让金融资产账面价值之间的差额,计入当期“投资收益”

金融资产的其他综合收益转入“投资收益”或留存收益

借:应付账款(债权投资减值准备) 贷:银行存款/交易性金融资产/债权投资/其他债权投资/其他权益工具投资等 投资收益

借:其他综合收益 贷:盈余公积 利润分配——未分配利润

借:其他综合收益 贷:投资收益

债权人

债权人应当将重组债权的账面价值与收到的金融资产公允价值之间的差额,计入当期“投资收益”

借:××金融资产(公允价值) 投资收益(债务重组损益) 坏账准备(已提准备) 贷:应收账款(账面余额)

以非金融资产清偿债务

无形资产抵债

债务人

借:应付账款(账面价值) 累计摊销 无形资产减值准备 贷:无形资产 其他收益(应付账面与无形账面之差)

债权人

借:无形资产(应收公允价+相关税费) 坏账准备 投资收益(应收公允与账面之差) 贷:应收账款(账面价) 银行存款(相关税费)

固定资产抵债

债务人

借:固定资产清理 累计折旧 固定资产减值准备 贷:固定资产

支付清理费 借:固定资产清理 贷:银行存款

借:应付账款(账面价值) 贷:固定资产清理 应交税费——应交增值税(销项税额) 其他收益(应付账面与固定账面之差)

债权人

借:固定资产(应收公允价+相关税费-进项税额) 应交税费——应交增值税(进项税额) 坏账准备 投资收益(应收公允与账面之差) 贷:应收账款(账面价)

投资性房地产抵债

债务人

公允模式

借:应付账款(账面价值) 贷:投资性房地产——成本 ——公允价值变动(也可能在借方) 应交税费——应交增值税(销项税额) 其他收益(应付账面与投资性房地产账面之差)

将累计公允价值变动转入其他业务成本 借:公允价值变动损益 贷:其他业务成本

将转换时原计入其他综合收益(如有)的部分转入其他业务成本 借:其他综合收益 贷:其他业务成本

成本模式

借:应付账款(账面价值) 投资性房地产累计折旧 投资性房地产减值准备 贷:投资性房地产 应交税费——应交增值税(销项税额) 其他收益(应付账面与投资性房地产账面之差)

债权人

借:投资性房地产(应收公允价+相关税费-进项税额) 应交税费——应交增值税(进项税额) 坏账准备 投资收益(应收公允与账面之差) 贷:应收账款(账面价)

库存商品抵债

债务人

借:应付账款(账面价值) 存货跌价准备 贷:库存商品 应交税费——应交增值税(销项税额) ——应交消费税 其他收益(应付账面与库存商品账面之差)

债权人

借:库存商品(应收公允价+相关税费-进项税额) 应交税费——应交增值税(进项税额) 坏账准备 投资收益(应收公允与账面之差) 贷:应收账款(账面价)

债务人

“其他收益”=应付账款账面价值-(非金融资产账面价值+销项税+价内税)

抵债资产的公允价值不用考虑,也不存在公允与账面的损益

债权人

非金融资产的入账价值=应收账款公允价值-进项税+相关税费

“投资收益”=应收账款的公允价值-账面价值

债权人将受让的资产或处置组划分为持有待售类别的,在初始计量时,应比较假定其划分为持有待售类别情况下的初始计量金额和公允价值减去出售费用后的净额,以两者孰低计量。

债务转为权益工具

债务人

借:应付账款 贷:股本(实收资本) 资本公积——股本溢价 投资收益

支付发行费 借:资本公积——股本溢价 贷:银行存款

债务账面价与股份的公允价值之差,入投资收益

首选权益工具的公允价值计量,如权益工具的公允价值不能可靠计量的,按债务的公允价值计量

发行费用应依次冲减“资本公积——股本溢价”、“盈余公积”和“利润分配——未分配利润”

债权人

借:长期股权投资/其他权益工具投资等 坏账准备 投资收益 贷:应收账款

参照受让金融资产处理

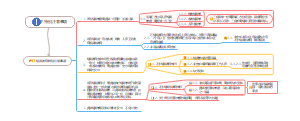

修改其他债务条件

债务人

原债务终止确认(发生实质性修改),投资收益=旧债务账面-新债务公允

投资收益=新流量按旧利率折现值-债务原口径

未终止确认的部分债务,用原方法继续进行后续计量

对于修改或重新议定合同所产生的成本或费用,债务人应当调整修改后的重组债务的账面价值,并在修改后重组债务的剩余期限内摊销

债权人

原理与债务人的一一对应

组合方式

债权人

以公允价值初始计量新的金融资产和受让的新金融资产

确定重组债权的公允价值

剩余的资产组合内的各单项资产按其公允价值的比例×(债权公允价值-金融资产公允价值-进项税)

有点像非货币交换-金融资产的模式

“投资收益”=放弃债权(应收账款)的公允价值-账面价值

债务人

对于权益工具,按其公允价值计量,如不能可靠计量时,应以所偿债务的公允价值计量

确定重组债务额

所偿债务的账面价值-①-②-转让资产的账面价值=其他收益或【投资收益(仅涉及金融工具时)】