导图社区 06-投资性房地产

- 34

- 1

- 1

- 举报

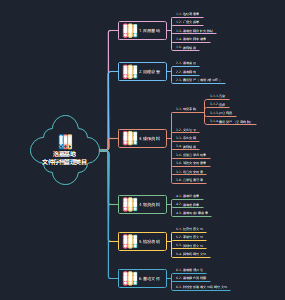

06-投资性房地产

CPA 注会会计第六章投资性房地产:企业通常应当采用成本模式对投资性房地产进行后续计量,满足特定条件时也可以采用公允价值模式对投资性房地产进行后续计量。但是,同一企业只能采用一种模式对所有投资性房地产进行后续计量,不得同时采用两种计量模式。

编辑于2022-06-08 20:08:00- 注会会计

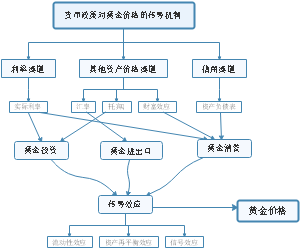

- 宏观经济学

宏观经济学(英文名称:Macroeconomics)是使用国民收入、经济整体的投资和消费等总体性的统计概念来分析经济运行规律的一个经济学领域。宏观经济学是相对于微观经济学而言的。宏观经济学本质上是修正主义性质的,集合了保守哲学观念和激进政策设计。

- 经济

经济就是人们生产、流通、分配、消费一切物质精神资料的总称。这一概念微观指一个家庭的财产管理,宏观指一个国家的国民经济。在这一动态整体中,生产是基础,消费是终点。经济是价值的创造、转化与实现。人类经济活动就是创造、转化、实现价值,满...

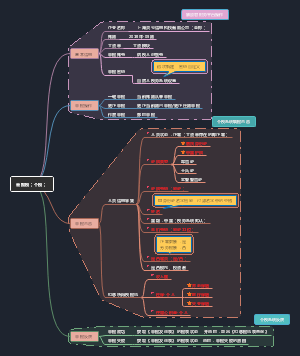

- 政治

毛泽东思想是马克思列宁主义基本原理和中国革命具体实际相结合的产物,是中国共产党人集体智慧的结晶。是由毛泽东倡导并在二十世纪中国革命中大范围实践的一种政治、军事、发展理论,一般认为其为马列主义在中国的发展。中国共产党认可毛泽东思想是其取..

06-投资性房地产

社区模板帮助中心,点此进入>>

- 宏观经济学

宏观经济学(英文名称:Macroeconomics)是使用国民收入、经济整体的投资和消费等总体性的统计概念来分析经济运行规律的一个经济学领域。宏观经济学是相对于微观经济学而言的。宏观经济学本质上是修正主义性质的,集合了保守哲学观念和激进政策设计。

- 经济

经济就是人们生产、流通、分配、消费一切物质精神资料的总称。这一概念微观指一个家庭的财产管理,宏观指一个国家的国民经济。在这一动态整体中,生产是基础,消费是终点。经济是价值的创造、转化与实现。人类经济活动就是创造、转化、实现价值,满...

- 政治

毛泽东思想是马克思列宁主义基本原理和中国革命具体实际相结合的产物,是中国共产党人集体智慧的结晶。是由毛泽东倡导并在二十世纪中国革命中大范围实践的一种政治、军事、发展理论,一般认为其为马列主义在中国的发展。中国共产党认可毛泽东思想是其取..

- 相似推荐

- 大纲

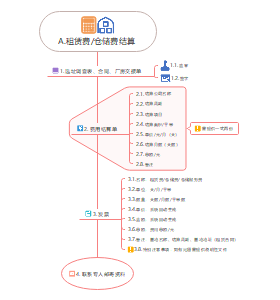

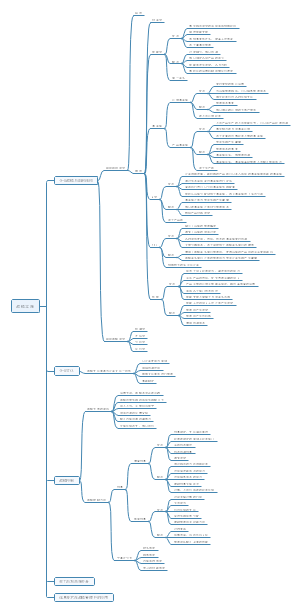

第六章 投资性房地产

一、投资性房地产的特征与范围

1、定义

投资性房地产,是指为赚取租金或资本增值,或两者兼有而持有的房地产。投资性房地产应当能够单独计量和出售。

2、范围

(1)已出租的土地使用权

企业计划用于出租但尚未出租的土地使用权,不属于此类

(2)持有并准备增值后转让的土地使用权

(3)已出租的建筑物

A、是指企业拥有产权并以经营租赁方式出租的建筑物;

B、以经营租赁方式租入再转租的建筑物不属于投资性房地产;

C、对企业持有以备经营出租的空置建筑物或在建建筑物,只要企业管理当局(董事会或类似机构)作出正式书面决议,明确表明将其用于经营出租且持有意图短期内不再发生变化的,即使尚未签订租赁协议,也可视为投资性房地产

【提示1】

企业将建筑物出租,按租赁协议向承租人提供的相关辅助服务在整个协议中不重大的,应当将该建筑物确认为投资性房地产。比如,企业将办公楼出租并向承租人提供保安、维修等辅助服务。

【提示2】

(1)自用房地产

即为生产商品、提供劳务或者经营管理而持有的房地产。例如:企业出租给本企业职工居住的房屋;企业拥有并自行经营的旅馆饭店;企业自用的办公楼、生产车间厂房等。

(2)作为存货的房地产

作为存货的房地产是指房地产开发企业在正常经营过程中销售的或为销售而正在开发的商品房和土地。这部分房地产属于房地产开发企业的存货,不属于投资性房地产。 如果某项房地产,部分用于赚取租金或资本增值、部分用于生产商品、提供劳务或经营管理,能够单独计量和出售的、用于赚取租金或资本增值的部分,应当确认为投资性房地产。

二、投资性房地产的确认和初始计量

1、投资性房地产的确认和初始计量

A、将某项资产确认为投资性房地产,首先应当符合投资性房地产的定义,其次要同时满足投资性房地产的两个确认条件:

a、与该投资性房地产相关的经济利益很可能流入企业;

b、该投资性房地产的成本能够可靠地计量。

情形 确认时点 (1)已出租的土地使用权、建筑物 租赁期开始日 (2)对持有并准备增值后转让的土地使用权 将自用土地使用权停止自用,准备增值后转让的日期 (3)持有以备经营出租的空置建筑物或在建建筑物 董事会或类似机构作出书面决议的日期

B、投资性房地产应当按照成本进行初始计量。

a、外购的投资性房地产的确认和初始计量

对于企业外购的房地产,只有在购入房地产的同时开始对外出租(自租赁期开始日起,下同)或用于资本增值,才能称之为外购的投资性房地产。外购投资性房地产的实际成本,包括购买价款、相关税费和可直接归属于该资产的其他支出。 企业购入房地产,自用一段时间之后再改为出租或用于资本增值的,应当先将外购的房地产确认为固定资产或无形资产,自租赁期开始日或用于资本增值之日开始,才能从固定资产或无形资产转换为投资性房地产。

b、自行建造投资性房地产的确认和初始计量

自行建造投资性房地产,其成本由建造该项资产达到预定可使用状态前发生的必要支出构成,包括土地开发费、建筑成本、安装成本、应予以资本化的借款费用、支付的其他费用和分摊的间接费用等。建造过程中发生的非正常性损失,直接计入当期损益,不计入建造成本。

c、非投资性房地产转换为投资性房地产的确认和初始计量

参见“投资性房地产的转换和处置”部分内容。

2、与投资性房地产有关的后续支出

A、资本化的后续支出

与投资性房地产有关的后续支出,满足投资性房地产确认条件的,应当计入投资性房地产成本。 企业对某项投资性房地产进行改扩建等再开发且将来仍作为投资性房地产的,在再开发期间应继续将其作为投资性房地产,再开发期间不计提折旧或摊销。 转为改扩建时的分录如下:

a、成本模式

借:投资性房地产——在建 投资性房地产累计折旧(摊销) 投资性房地产减值准备 贷:投资性房地产

b、公允价值模式

借:投资性房地产——在建 ——公允价值变动(也可能在贷方) 贷:投资性房地产——成本

B、费用化的后续支出

与投资性房地产有关的后续支出,不满足投资性房地产确认条件的,应当在发生时计入当期损益(其他业务成本)。

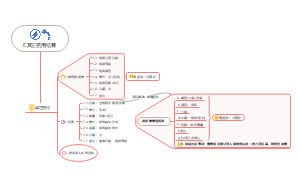

三、投资性房地产的后续计量

企业通常应当采用成本模式对投资性房地产进行后续计量,满足特定条件时也可以采用公允价值模式对投资性房地产进行后续计量。但是,同一企业只能采用一种模式对所有投资性房地产进行后续计量,不得同时采用两种计量模式。

1、采用成本模式进行后续计量的投资性房地产

A、科目设置

投资性房地产 投资性房地产累计折旧(摊销) 投资性房地产减值准备

B、会计处理

在成本模式下,应当按照固定资产准则或无形资产准则的有关规定,对投资性房地产进行后续计量,计提折旧或摊销;存在减值迹象的,还应当按照资产减值的有关规定进行处理。

a、计提折旧或进行摊销时

借:其他业务成本 贷:投资性房地产累计折旧(摊销)

b、计提减值准备时

借:资产减值损失 贷:投资性房地产减值准备

c、取得租金收入

借:银行存款 贷:其他业务收入 应交税费—应交增值税(销项税额)

【提示】投资性房地产的折旧或摊销与固定资产或无形资产的相关规定一致。即:当期增加的投资性房地产(建筑物)当期不提折旧,当期减少的投资性房地产(建筑物)当期照提折旧;当期增加的投资性房地产(土地使用权)当期开始摊销,当期减少的投资性房地产(土地使用权)当期停止摊销。

2、采用公允价值模式进行后续计量的投资性房地产

A、采用公允价值模式计量的前提条件

企业只有存在确凿证据表明投资性房地产的公允价值能够持续可靠取得的,才可以采用公允价值模式对投资性房地产进行后续计量。

B、科目设置

a、投资性房地产——成本 ——公允价值变动

b、公允价值变动损益

C、采用公允价值模式进行后续计量的会计处理

a、公允价值上升

借:投资性房地产——公允价值变动 贷:公允价值变动损益

b、公允价值下降

借:公允价值变动损益 贷:投资性房地产——公允价值变动

c、取得租金收入

借:银行存款 贷:其他业务收入 应交税费——应交增值税(销项税额)

【提示】企业采用公允价值模式进行后续计量的,不对投资性房地产计提折旧或摊销,也不计提减值准备。

3、投资性房地产后续计量模式的变更

企业对投资性房地产的计量模式一经确定,不得随意变更。以成本模式转为公允价值模式的,应当作为会计政策变更处理,将计量模式变更时公允价值与账面价值的差额,调整期初留存收益。 已采用公允价值模式计量的投资性房地产,不得从公允价值模式转为成本模式。 投资性房地产后续计量由成本模式变更为公允价值模式的账务处理:

借:投资性房地产——成本(变更日公允价值) 投资性房地产累计折旧(摊销) (原投资性房地产已计提的折旧或摊销) 投资性房地产减值准备 贷:投资性房地产(原价) 利润分配——未分配利润(或借记) 盈余公积(或借记)

【提示】涉及所得税影响的,调整递延所得税负债(或递延所得税资产)。

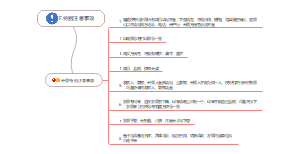

四、投资性房地产的转换的处置

一、投资性房地产的转换

A、投资性房地产转换形式和转换日

a、转换形式

“自用房地产或存货”与“投资性房地产”的转换。

b、转换日

1.“自用房地产或存货”转换为“投资性房地产”

租赁期开始日或用于资本增值的日期。“空置建筑物或在建建筑物”是董事会或类似机构作出书面决议的日期。 租赁期开始日是指出租人提供租赁资产使其可供承租人使用的起始日期。

2.“投资性房地产”转换为“自用房地产”

房地产达到自用状态日期。

3.“投资性房地产”转换为“存货”

租赁期届满,企业董事会或类似机构作出书面决议明确表明将其重新开发用于对外出售的日期。

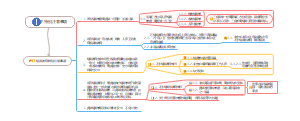

B、房地产转换的会计处理

a、成本模式

成本模式下,投资性房地产采用账面价值计量模式的房地产转换如下图所示:

对固定资产和无形资产:

b、公允价值模式

二、投资性房地产的处置

当投资性房地产被处置,或者永久退出使用且预计不能从其处置中取得经济利益时,应当终止确认该项投资性房地产。 企业出售、转让、报废投资性房地产或者发生投资性房地产毁损时,应当将处置收入扣除其账面价值和相关税费后的金额计入当期损益(将实际收到的处置收入计入其他业务收入,所处置投资性房地产的账面价值计入其他业务成本)。

A、采用成本模式计量

借:银行存款 贷:其他业务收入 应交税费—应交增值税(销项税额) 借:其他业务成本 投资性房地产累计折旧(摊销) 投资性房地产减值准备 贷:投资性房地产

B、采用公允价值模计量

借:银行存款 贷:其他业务收入 应交税费—应交增值税(销项税额) 借:其他业务成本 贷:投资性房地产——成本 ——公允价值变动 借:其他综合收益 贷:其他业务成本 借:公允价值变动损益 贷:其他业务成本 或 借:其他业务成本 贷:公允价值变动损益