导图社区 第四章 资本成本

- 91

- 7

- 0

- 举报

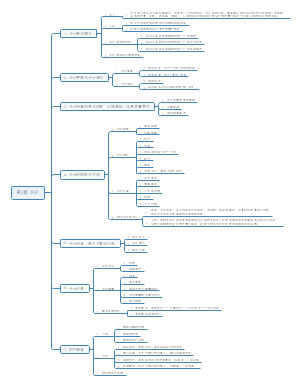

第四章 资本成本

cpa 第四章 资本成本 根据笔记自行整理,输入有错请谅解,重点红星标注

编辑于2020-04-23 16:45:03- 时事政治3月

这是一篇关于时事政治3月的思维导图,主要内容包括:《提振消费专项行动方案》,云南考察,秦山核电站迎来开工建设40周年,月球最大撞击遗迹形成于42.5亿年前,神舟十九号航天员乘组圆满完成第三次出舱活动,中国发展高层论坛025年年会,2025年世界气象日活动举办,体重管理AI模型“减单”发布,中国空间站舱外航天服圆满保障19次出舱任务等。

- 时事政治3月

时事政治3月的思维导图,将3月的重要时事政治事件进行了系统的分类和整理,梳理了3月份在科技、经济、政治等多个领域的重要时事事件,便于全面了解当月的重要动态。

- 时事政治2月

该思维导图全面且系统地梳理了2月的重要时事政治内容,红色字体为选择题考点部分,便于快速了解和掌握当月热点事件。

第四章 资本成本

社区模板帮助中心,点此进入>>

- 时事政治3月

这是一篇关于时事政治3月的思维导图,主要内容包括:《提振消费专项行动方案》,云南考察,秦山核电站迎来开工建设40周年,月球最大撞击遗迹形成于42.5亿年前,神舟十九号航天员乘组圆满完成第三次出舱活动,中国发展高层论坛025年年会,2025年世界气象日活动举办,体重管理AI模型“减单”发布,中国空间站舱外航天服圆满保障19次出舱任务等。

- 时事政治3月

时事政治3月的思维导图,将3月的重要时事政治事件进行了系统的分类和整理,梳理了3月份在科技、经济、政治等多个领域的重要时事事件,便于全面了解当月的重要动态。

- 时事政治2月

该思维导图全面且系统地梳理了2月的重要时事政治内容,红色字体为选择题考点部分,便于快速了解和掌握当月热点事件。

- 相似推荐

- 大纲

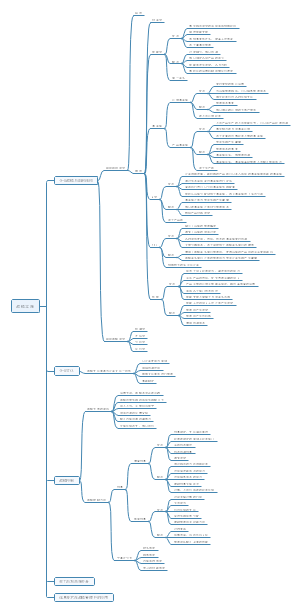

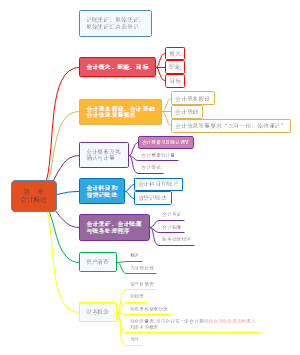

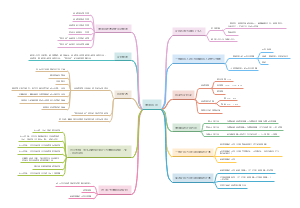

第四章 资本成本

资本成本的概念和用途

资本成本的概念

资本成本又称投资项目的取舍率、最低可接受的报酬率、投资人要求的必要报酬率

公司的资本成本

与公司的筹资活动有关,是公司募集和使用资本的成本,即组成公司资本结构的各种资本来源的成本的加权平均数

公司资本成本影响因素:无风险利率、经营风险溢价、财务风险溢价

公司所经营的业务不同(经营风险不同)、资本结构不同(财务风险不同),因此各公司的资本成本也不同

投资项目的资本成本

与公司的的投资活动有关,是投资所要求的必要报酬率,即项目本身所需投资资本的机会成本

项目资本成本(1)与公司资本成本(2)的关系

公司新的投资项目的风险=企业现有资产的平均风险,(1)=(2)

公司新的投资项目的风险>企业现有资产的平均风险,(1)>(2)

公司新的投资项目的风险<企业现有资产的平均风险,(1)<(2)

此处的风险包括经营风险和财务风险

资本成本的用途

投资决策、筹资决策、营运资本管理、企业价值评估、业绩评价

资本成本的影响因素

外部因素

利率

影响公司的债务资本和股权资本成本

市场风险溢价

影响股权成本

税率

影响税后债务成本和公司加权平均资本成本

内部因素

资本结构

负债比例提高,会引起债务成本和股权成本上升

投资政策

公司向高于现有资产风险的新项目大量投资,公司资产的平均风险提高,资本成本上升

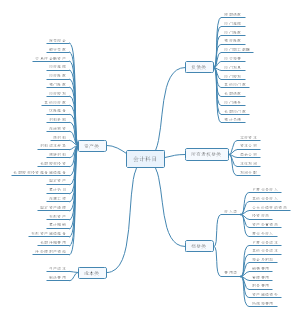

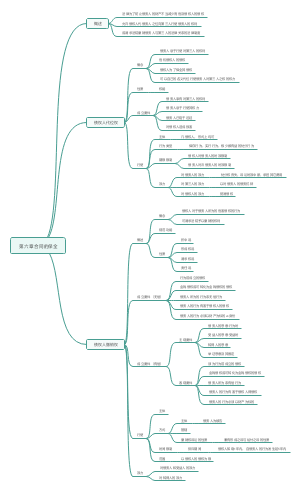

债务资本成本的估计

债务资本成本的概念

债务筹资的特征

估计债务成本就是确定债权人要求的报酬率

债务资本的提供者承担的风险显著低于股东,所以其期望报酬率低于股东股东,即债务的资本成本低于权益筹资

债务资本成本的区分

历史成本和未来成本

使用未来成本

承诺收益和期望收益

使用承诺收益

特殊:若筹资公司处于财务困境或者财务状况不佳,债券的承诺收益率可能非常高(eg:垃圾债券),此时违约风险高,使用期望收益

长期债务成本和短期债务成本

使用长期债务(eg:有时公司无法发行长期债券或取得长期银行借款,被迫用短期债务筹资并不断续约,也属于长期债券)

税前债务资本成本的估计

不考虑发行费用的税前债务资本成本估计

到期收益率

根据已经上市长期债券的未来现金流出现值=当时市价,采用内插法求解折现率

可比公司法

若公司没有上市债券,则计算可比公司长期债券的到期收益率

可比公司应当与目标公司处于同一行业,具有类似的商业模式,最好规模、负债比率和财务状况也类似

风险调整法

若公司没有上市债券,也找不到合适的可比公司,那就需要使用风险调整法估计债券成本

税前债务成本=政府债券的市场回报率+企业的信用风险补偿率

政府债券的市场回报率:指公司债券具有同期限(即相同或接近到期日)政府债券市场收益率(即到期收益率)

财务比率法

若公司没有上市债券,也找不到合适的可比公司,并且没有信用评级资料,则使用财务比率法估计债务成本

方法:指定目标公司的关键财务比率,根据比率大体判断该公司的信用级别,根据信用级别使用风险调整法确定债务成本

考虑发行费用的税前债务资本成本估计

发行价格*(1-发行费用率)=利息*(P/A,r(d),n)+面值*(P/F,r(d),n),用内插法求出r(d)

如果是一年内多次付息,计算出的折现率需转换为有效年折现率

税后债务资本成本的估计

税后债务成本=税前债务成本*(1-所得税税率)

若没有特殊说明,债务资本成本是指税后债务资本成本

如果债券每半年计息一次,应先计算出半年税前资本成本,再计算有效税前资本成本,然后用有效税前资本

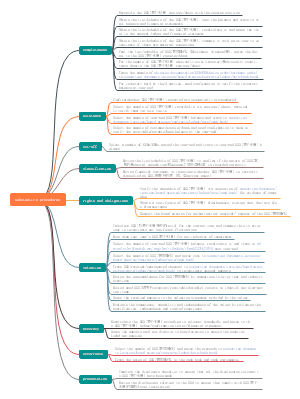

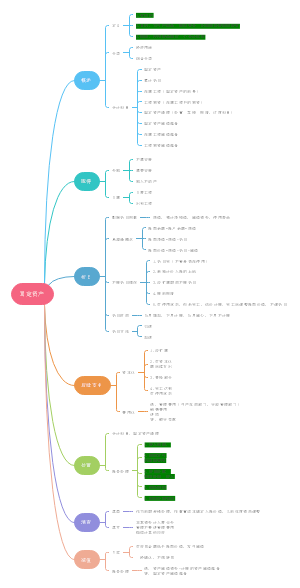

普通股资本成本的估计

不考虑发行费用的普通股资本成本的估计

资本资产定价模型

r(s)=r(RF)+β*(r(m)-r(RF))

r(RF)--无风险利率,β--股票的贝塔系数,r(m)--平均风险股票报酬率,(r(m)-r(RF))--市场风险溢价,β*(r(m)-r(RF))--股票风险溢价

无风险利率的估计

短期政府债券利率or长期政府债券利率

票面利率or到期收益率

名义无风险利率(名义利率)or真实无风险利率(实际利率)

用实际利率的特殊情况1.存在恶性通货膨胀(通货膨胀达到两位数)2.预测周期特别长

1+r(RF)=(1+r*)(1+通货膨胀率)

名义现金流量=实际现金流量*(1+通货膨胀率)^n

股票β值的估计

β=r(JM)*(σ(J)/σ(M))

r(JM)--该股票与市场组合间的相关系数,σ(J)--该股票标准差,σ(M)--市场组合标准差

公司风险特征无重大变化时,可以采用5年或更长的预测期长度;公司风险特征发生重大变化,应当使用变化后的年份作为预测期长度

收益计量的时间间隔:使用每周或每月的报酬率

市场风险溢价的估计

时间长度:选择较长的时间长度

权益市场平均收益率:选择算数平均数or几何平均数

股利增长模型

历史增长率----几何平均法

可持续增长率

企业处于可持续增长状态,不增发新股(或回购股票),并保持当前的经营效率和财务政策不变

g=股利增长率=可持续增长率=期初权益预期净利率*预计利润留存率

若给出的是期末权益净利率---g=现金股利增长率=(利润留存比率*权益净利率)/(1-(利润留存比率*权益净利率)

采用证券分析师的预测

证券分析师发布的各公司增长率,通常分年度或季度

债券收益风险调整的模型

r(s)=税后债务成本+风险溢价

风险溢价确定的方法

凭经验估计,一般认为,某企业的普通股风险溢价对其自己发行的债券来说,大约在百分之三至百分之五之间

根据历史数据分析权益报酬率与债券收益率(通常指到期收益率)的差异来确定

考虑发行费用的普通股资本成本的估计

r(s)=D(1)/(P(0)*(1-F))+g

F--发行费用率

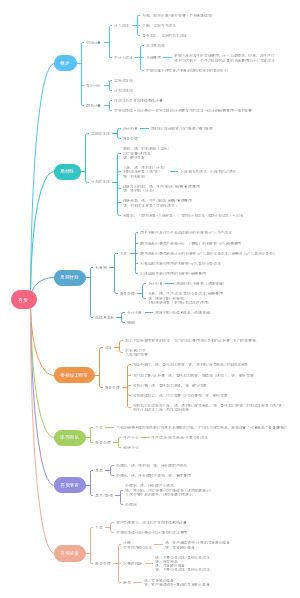

混合筹资资本成本的估计

优先股资本成本

r(p)=D(p)/P(p)*(1-F)

r(p)--优先股资本成本,D(p)--优先股每股年股息(面值*股息率),P(p)--优先股每股发行价格,F--优先股发行费用率

1年内多次支付股息时,需转换为有效年成本,eg:(1+每季)^4-1=每年

永续债

r(pd)=I(pd)/(P(pd)*(1-F))

计息期小于1年,需转换为年有效利率

加权平均资本成本的计算

加权平均资本成本的意义

是公司全部长期资本的平均成本,一般按各种长期资本的比例加权计算

加权平均资本成本的计算方法

账面价值权重

实际市场价值权重

目标资本结构权重