导图社区 个人养老金制度及税收优惠

- 55

- 1

- 0

- 举报

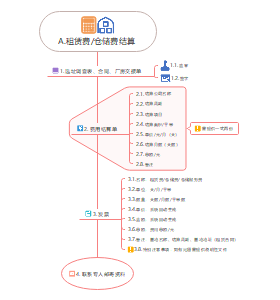

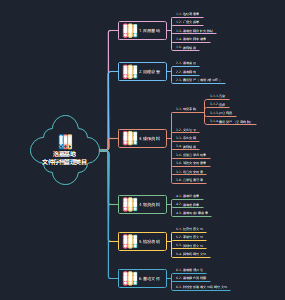

个人养老金制度及税收优惠

这是一篇关于个人养老金制度及税收优惠思维导图,主要内容包括:政策解读,政策原文。以下是对这两个方面的详细概述。

编辑于2024-12-18 09:02:42- 政策解读

- 税收政策

- 个人养老金制度

- 相似推荐

- 大纲

个人养老金制度及税收优惠 heshihai 20241117

政策原文

国办发〔2022〕7号《国务院办公厅关于推动个人养老金发展的意见》

20241210 人社部发〔2024〕87号 《关于全面实施个人养老金制度的通知》

一、扩大实施范围

(一)实施时间。 自2024年12月15日起,在中国境内参加城镇职工基本养老保险或者城乡居民基本养老保险的劳动者,均可以参加个人养老金制度。

(二)参加方式。 参加人可以通过国家社会保险公共服务平台、电子社保卡、掌上12333APP等全国统一线上服务入口或者符合规定的商业银行开立个人养老金账户,并在商业银行开立个人养老金资金账户。参加人每年可以两次变更个人养老金资金账户开户银行。

(三)扩大税收优惠政策实施范围。 个人养老金税收优惠政策的实施范围从先行城市(地区)同步扩大到全国。各相关部门要密切配合,落实落细税收优惠政策,充分发挥政策激励作用。

二、优化产品供给

(一)丰富产品种类。 在现有理财产品、储蓄存款、商业养老保险、公募基金等金融产品的基础上,将国债纳入个人养老金产品范围。将特定养老储蓄、指数基金纳入个人养老金产品目录,推动更多养老理财产品纳入个人养老金产品范围。鼓励金融机构研究开发符合长期养老需求的个人养老储蓄、中低波动型或绝对收益策略基金产品等金融产品,合理确定个人养老储蓄的期限和利率。

(二)做好投资风险提示。 金融机构要按照规定做好个人养老金产品资产配置公示和风险等级确定工作。个人养老金信息管理服务平台和金融行业平台根据风险等级,分类展示个人养老金产品,强化风险提示。

(三)探索开展默认投资服务。 金融机构依法依规开展个人养老金投资咨询服务,根据个人投资风险偏好和年龄等特点,推荐适当的个人养老金产品。鼓励金融机构在与参加人协商一致的情况下,探索开展默认投资服务。加强对金融消费者、投资者的保护,充分保障参加人的知情权和自主选择权。

三、提高管理服务水平

(一)完善开办个人养老金业务条件。 审慎确定开办个人养老金业务的商业银行范围。商业银行应当不断完善业务管理系统,健全管理制度和操作规程。鼓励并支持商业银行销售全类型个人养老金产品,不断增加销售品种。

(二)提高金融机构服务水平。 商业银行要健全线上线下服务渠道,为参加人变更资金账户开户银行、领取个人养老金等提供更多个性化服务。在依法合规、风险可控前提下,商业银行应当与理财公司、保险公司、基金公司、基金销售机构等机构加强合作,支持其开展个人养老金业务。参加人在商业银行通过个人养老金资金账户线上购买商业养老保险产品的,取消“录音录像”。

(三)加强信息化建设。 加强个人养老金信息管理服务平台建设,密切与税务部门、各参与金融机构的协作,依托电子社保卡建立个人养老金全链条服务体系,不断提高账户开立、资金缴存、产品交易、权益记录、个人养老金领取、享受税收优惠等便捷化水平。

四、完善领取条件和办法

(一)增加领取情形。 除达到领取基本养老金年龄、完全丧失劳动能力、出国(境)定居等领取条件外,参加人患重大疾病、领取失业保险金达到一定条件或者正在领取最低生活保障金的,可以申请提前领取个人养老金,具体办法另行制定。强化个人养老金信息管理服务平台与相关信息平台的信息共享,为符合条件的参加人提前领取提供方便。

(二)丰富领取渠道。 参加人达到个人养老金领取条件,可以通过各级社会保险经办机构、全国统一线上服务入口和个人养老金资金账户开户银行提出申请,经社会保险经办机构核实后,由开户银行将个人养老金发放至本人社保卡银行账户。

(三)完善领取方式。 参加人可以选择按月、分次或者一次性领取个人养老金。参加人提出变更领取方式,商业银行应当受理。

五、加强综合监管

人力资源社会保障部、财政部、国家税务总局、金融监管总局、中国证监会等部门依照职责分工,强化信息共享,切实加强监管,促进制度规范运行。金融机构要遵循自愿参加原则,依法依规开展个人养老金业务。对违规开展个人养老金业务的金融机构,金融监管部门要依法依规严肃处理。

六、做好组织实施工作

人力资源社会保障、财政、税务、金融监管等部门要加强组织领导,健全工作机制,加强政策宣传,落实落细各项政策措施。同时,充分调动金融机构、经营主体等方面的积极性,共同推动个人养老金制度健康发展。有条件的地区可研究探索适合本地区的支持政策。实施过程中遇到重大问题,要及时报告。

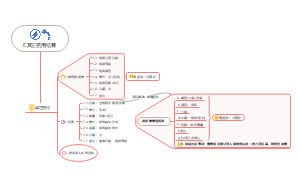

20221103 财税[2022]34号 《关于个人养老金有关个人所得税政策的公告》

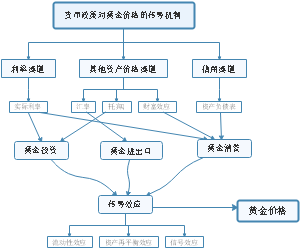

一、自2022年1月1日起,对个人养老金实施递延纳税优惠政策。 在缴费环节,个人向个人养老金资金账户的缴费,按照12000元/年的限额标准,在综合所得或经营所得中据实扣除;在投资环节,计入个人养老金资金账户的投资收益暂不征收个人所得税;在领取环节,个人领取的个人养老金,不并入综合所得,单独按照3%的税率计算缴纳个人所得税,其缴纳的税款计入“工资、薪金所得”项目。

二、个人缴费享受税前扣除优惠时,以个人养老金信息管理服务平台出具的扣除凭证为扣税凭据。 取得工资薪金所得、按累计预扣法预扣预缴个人所得税劳务报酬所得的,其缴费可以选择在当年预扣预缴或次年汇算清缴时在限额标准内据实扣除。选择在当年预扣预缴的,应及时将相关凭证提供给扣缴单位。扣缴单位应按照本公告有关要求,为纳税人办理税前扣除有关事项。取得其他劳务报酬、稿酬、特许权使用费等所得或经营所得的,其缴费在次年汇算清缴时在限额标准内据实扣除。个人按规定领取个人养老金时,由开立个人养老金资金账户所在市的商业银行机构代扣代缴其应缴的个人所得税。

三、人力资源社会保障部门与税务部门应建立信息交换机制,通过个人养老金信息管理服务平台将个人养老金涉税信息交换至税务部门,并配合税务部门做好相关税收征管工作。

四、商业银行有关分支机构应及时对在该行开立个人养老金资金账户纳税人的纳税情况进行全员全额明细申报,保证信息真实准确。

五、各级财政、人力资源社会保障、税务、金融监管等部门应密切配合,认真做好组织落实,对本公告实施过程中遇到的困难和问题,及时向上级主管部门反映。

六、本公告规定的税收政策自2022年1月1日起在个人养老金先行城市实施。

个人养老金先行城市名单由人力资源社会保障部会同财政部、税务总局另行发布。 上海市、福建省、苏州工业园区等已实施个人税收递延型商业养老保险试点的地区,自2022年1月1日起统一按照本公告规定的税收政策执行。

20241212 财税[2024]21号公告 《关于在全国范围实施个人养老金个人所得税优惠政策的公告》

一、自2024年1月1日起,在全国范围实施个人养老金递延纳税优惠政策。 在缴费环节,个人向个人养老金资金账户的缴费,按照12000元/年的限额标准,在综合所得或经营所得中据实扣除;在投资环节,对计入个人养老金资金账户的投资收益暂不征收个人所得税;在领取环节,个人领取的个人养老金不并入综合所得,单独按照3%的税率计算缴纳个人所得税,其缴纳的税款计入“工资、薪金所得”项目。

二、个人缴费享受税前扣除优惠时,以个人养老金信息管理服务平台出具的扣除凭证为扣税凭据。 取得工资薪金所得、按累计预扣法预扣预缴个人所得税劳务报酬所得的,其缴费可以选择在当年预扣预缴或次年汇算清缴时在限额标准内据实扣除。选择在当年预扣预缴的,应及时将相关凭证提供给扣缴单位。扣缴单位应按照本公告有关要求,为纳税人办理税前扣除有关事项。取得其他劳务报酬、稿酬、特许权使用费等所得或经营所得的,其缴费在次年汇算清缴时在限额标准内据实扣除。个人按规定领取个人养老金时,由开立个人养老金资金账户所在市的商业银行机构代扣代缴其应缴的个人所得税。

三、人力资源社会保障部门与税务部门应建立信息交换机制,通过个人养老金信息管理服务平台将个人养老金涉税信息交换至税务部门,并配合税务部门做好相关税收征管工作。

四、商业银行有关分支机构应及时对在该行开立个人养老金资金账户纳税人的纳税情况进行全员全额明细申报,保证信息真实准确。

五、各级财政、人力资源社会保障、税务、金融监管等部门应密切配合,认真做好组织落实,对本公告实施过程中遇到的困难和问题,及时向上级主管部门反映。

六、36个个人养老金先行城市(地区)自本公告发布之日起统一按照本公告规定执行。

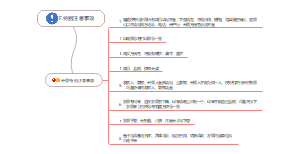

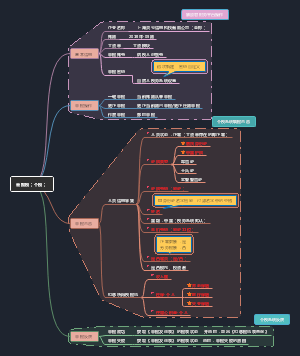

政策解读

概要(左边基本不是人话):

现状:交社保的人养退休的人,未来老龄化、少子化,那么领钱的人多了,交钱的人少了,分到每人手里的养老金就会变少。30后~60后有庞大数量的70后~90后养着,但70后~90后以后就需要多样化养老。

1.存个人养老金时少交税,个人年缴费不足1.2万元的,按实际缴费额扣除;缴费额大于等于1.2万元的,按1.2万元扣除。

2.存款期间投资增值:养老储蓄、养老理财;养老基金、养老保险。

25~50岁中高收入人群的优先选择

3.必须是达到退休年龄才可以领取

一次性领:比如40岁女性,1.2W*10年,55岁满期领,一次性领取14.76万

定期领:比如40岁女性,1.2W*10年,60岁领,可以领20年,领到80岁,加满期金,一共能领22万左右。

活多久领多久:比如40岁女性,1.2W*10年,可以从60岁领到105岁,每年领7千+

4.领取的时候需要交3%的税。领取金额不并入当期综合所得,该部分所得单独按照3%的税率计算缴纳个人所得税,由开立个人养老金资金账户所在市的商业银行机构代扣代缴。

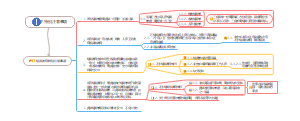

到底该买不该买

每年限额1.2万,最高每年能节约个税5400元

举个栗子

如果戈壁老王的应税月收入在1.7万-3万之间,税率20%,每年存1.2 万,每年可以少交2400 元的税。

如果戈壁老王的应税月收入低于8000元,税率在3%及以下,那就不建议存个人养老金了,因为以后从个人养老金账户往外取钱的时候,是要按3%交税的。

再举个栗子: 戈壁老王年综合所得24万元,个人负担的社会保险和住房公积金按收入额的22%缴纳(每年5.28万元),专项附加扣除2.4万元。戈壁老王每年缴纳个人养老金1.2万元。无其他可扣除事项。 没有个人养老金优惠政策时,戈壁老王每年需要缴纳的个人所得税如下: (240000-60000-52800-24000)×10%-2520 =103200×10%-2520 =7800元 有个人养老金优惠政策时,戈壁老王每年需要缴纳的个人所得税如下: (240000-60000-52800-24000-12000)×10%-2520 =103200×10%-2520 =6600元 假设未来每年领取个人养老金也是1.2万元,则领取当年需要缴纳个人所得税360元(12000×3%)。 在不考虑资金的时间成本和养老金投资收益的前提下,有了个人养老金的税收优惠,戈壁老王每年可节约个税=7800-6600-360=840元。 相当于年化7%的收益率!如果综合考虑资金的时间成本和养老金投资收益,实际年化收益率会更高! 如果个人收入更多,适用的个人所得税税率达到20%或更高,则收益也会更大。这也是为什么把每年的扣除限额确定为1.2万元而不是更高的原因所在。

总结: 对年收入个税率在10%以上人群有利,可以买(注意,是可以买)。 对年收入个税率在3%及以下或者说月收入低于1.2万元的人群无用,不建议买。