导图社区 2022年CPA会计第五章:投资性房地产

- 64

- 2

- 1

- 举报

2022年CPA会计第五章:投资性房地产

2022年注册会计师CPA第五章投资性房地产,最新的内容。投资性房地产,是指为赚取租金或资本增值(房地产买卖的差价),或两者兼有而持有的房地产。投资性房地产应当能够单独计量和出售。

编辑于2022-03-29 16:07:36- 投资性房产

- 2022年注册会计师CPA会计第四章:无形资产

2022年注册会计师CPA会计第四章无形资产,无形资产具有广义和狭义之分,广义的无形资产包括金融资产、长期股权投资、专利权、商标权等,因为它们没有物质实体,而是表现为某种法定权利或技术。但是,会计上通常将无形资产作狭义的理解,即将专利权、商标权等称为无形资产。

- 2022年CPA会计第五章:投资性房地产

2022年注册会计师CPA第五章投资性房地产,最新的内容。投资性房地产,是指为赚取租金或资本增值(房地产买卖的差价),或两者兼有而持有的房地产。投资性房地产应当能够单独计量和出售。

- 2022年CPA 会计 第三章 固定资产

2022年CPA 会计 第三章 固定资产,从历年考情概况、固定资产的初始计算、固定资产折旧、固定资产后续支出、固定资产处置几个方面做介绍。

2022年CPA会计第五章:投资性房地产

社区模板帮助中心,点此进入>>

- 2022年注册会计师CPA会计第四章:无形资产

2022年注册会计师CPA会计第四章无形资产,无形资产具有广义和狭义之分,广义的无形资产包括金融资产、长期股权投资、专利权、商标权等,因为它们没有物质实体,而是表现为某种法定权利或技术。但是,会计上通常将无形资产作狭义的理解,即将专利权、商标权等称为无形资产。

- 2022年CPA会计第五章:投资性房地产

2022年注册会计师CPA第五章投资性房地产,最新的内容。投资性房地产,是指为赚取租金或资本增值(房地产买卖的差价),或两者兼有而持有的房地产。投资性房地产应当能够单独计量和出售。

- 2022年CPA 会计 第三章 固定资产

2022年CPA 会计 第三章 固定资产,从历年考情概况、固定资产的初始计算、固定资产折旧、固定资产后续支出、固定资产处置几个方面做介绍。

- 相似推荐

- 大纲

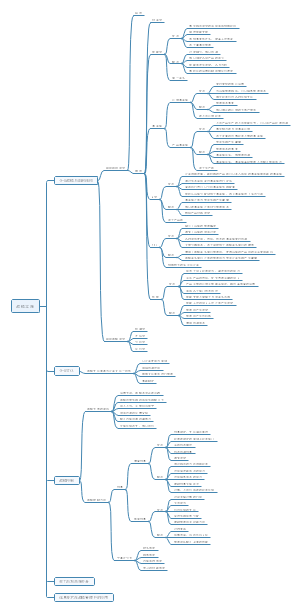

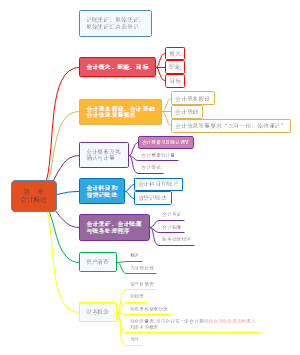

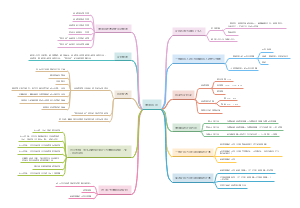

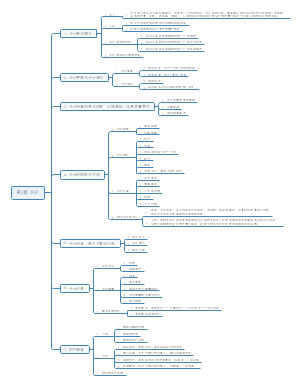

第五章 投资性房地产

历年考情概况(2~6分左右)

客观题

考点是投资性房地产转换时点的判断及其会计处理、采用公允价值模式的会计处理和处置损益的计算

主观题

考点是投资性房地产与合并报表的抵销分录相结合的会计处理、与所得税、前期差错更正等相结合的会计处理。

重点关注

采用成本模式和公允价值模式的会计处理

本章内容未发生实质性变动。

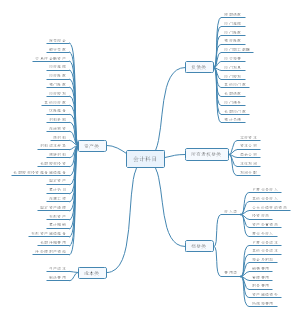

投资性房地产的范围★

投资性房地产,是指为赚取租金或资本增值,或两者兼有而持有的房地产。投资性房地产应当能够单独计量和出售。

(一)属于投资性房地产的范围

1.已出租的土地使用权

它是指企业通过出让或转让方式取得的、以经营租赁方式出租的土地使用权。

2.持有并准备增值后转让的土地使用权。

它是指企业取得(通过出让或转让方式)并准备增值后转让的土地使用权。

3.已出租的建筑物。

它是指企业拥有产权并以经营租赁方式出租的房屋等建筑物。判定此类投资性房地产时,需要注意以下几点:

(1)此类投资性房地产必须是企业拥有产权的建筑物,而不能是企业租入后转租给第三方的建筑物。

(2)已经出租的建筑物,是企业已经与其他方签订了租赁协议,约定以经营租赁方式出租的建筑物。

对于企业持有以备经营出租的空置建筑物或在建建筑物,企业董事会或类似机构作出正式书面决议,明确表明将其用于经营出租且持有意图短期内不再发生变化的,可视为投资性房地产。这里的“空置建筑物”,是指企业新购入、自行建造或开发完工但尚未使用的建筑物,以及不再用于日常生产经营活动且经整理后达到可经营出租状态的建筑物。

(3)企业将建筑物出租,按租赁协议向承租人提供的相关辅助服务在整个协议中不重大的,如企业将办公楼出租并向承租人提供保安、维修等辅助服务,应当将该建筑物确认为投资性房地产。

(二)不属于投资性房地产的范围

1.自用房地产,是指为生产商品、提供劳务或者经营管理而持有的房地产,如企业的厂房和办公楼,企业生产经营用的土地使用权等。

2.作为存货的房地产,是指房地产开发企业销售的或为销售而正在开发的商品房和土地。这部分房地产属于房地产开发企业的存货。

3.某项房地产,部分用于赚取租金或资本增值、部分用于生产商品、提供劳务或经营管理,能够单独计量和出售的、用于赚取租金或资本增值的部分,应当确认为投资性房地产;不能够单独计量和出售的、用于赚取租金或资本增值的部分,不确认为投资性房地产。

【快速记忆】房地产是否属于投资性房地产的判断如表5-1所示。

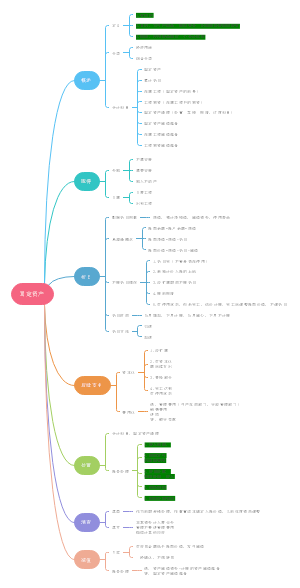

投资性房地产的初始计量和后续计量★★

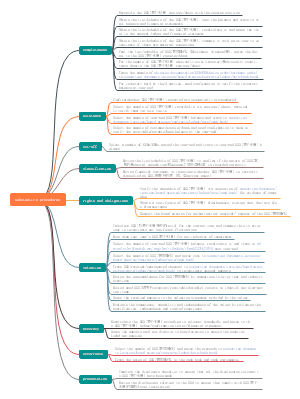

(一)初始计量

1.外购

对于企业外购的房地产,只有在购入房地产的同时开始对外出租(自租赁期开始日起,下同)或用于资本增值,才能称之为外购的投资性房地产。但是对企业持有以备经营出租的空置建筑物或在建建筑物,如果企业董事会或类似机构作出了正式书面决议,明确表明将其用于经营出租且持有意图短期内不再发生变化的,即使尚未签订租赁协议也可视为投资性房地产。

外购投资性房地产的成本,包括购买价款、相关税费和可直接归属于该资产的其他支出。

企业购入房地产,自用一段时间之后再改为出租或用于资本增值的,应当先将外购的房地产确认为固定资产或无形资产,自租赁期开始日或用于资本增值之日起,再从固定资产或无形资产转换为投资性房地产。

外购投资性房地产的账务处理如表所示。

2.自行建造

自行建造投资性房地产的成本,由建造该项资产达到预定可使用状态前所发生的必要支出构成。建造过程中发生的非正常性损失则应直接计入当期损益。

自行建造投资性房地产的成本=土地开发费+建筑成本+安装成本+应予以资本化的借款费用+支付的其他费用+分摊的间接费用等。

自行建造投资性房地产的账务处理如表所示。

(二)后续计量

投资性房地产的后续计量可以选择成本模式或公允价值模式。企业通常应当采用成本模式计量,满足特定条件时可以采用公允价值模式计量。但是,同一企业只能采用一种模式对所有投资性房地产进行后续计量,不得同时采用两种计量模式。

【快速记忆】同一企业不得同时采用成本模式和公允价值模式。企业选择公允价值模式,就应当对其所有投资性房地产采用公允价值模式进行后续计量,不得对一部分投资性房地产采用成本模式进行后续计量,对另一部分投资性房地产采用公允价值模式进行后续计量。

投资性房地产后续计量时的账务处理如表所示。

(三)投资性房地产后续计量模式的变更

1.后续计量模式变更的原则

(1)企业对投资性房地产的计量模式一经确定,不得随意变更。

(2)只有在房地产市场比较成熟、能够满足采用公允价值模式条件的情况下,才允许企业对投资性房地产从成本模式计量变更为公允价值模式计量。

(3)已采用公允价值模式计量的投资性房地产,不得从公允价值模式转为成本模式。

2.成本模式转为公允价值模式的会计处理

(1)应当作为会计政策变更处理。

(2)将计量模式变更时公允价值与账面价值的差额,调整期初留存收益(盈余公积、未分配利润)。

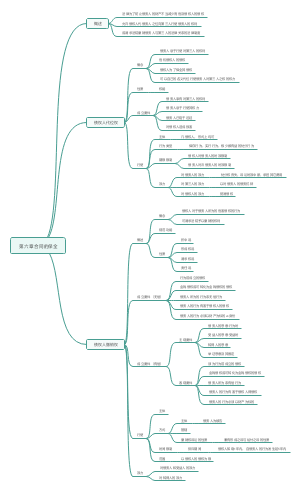

投资性房地产的转换★★★

(一)投资性房地产转换形式及转换日

房地产的转换,是因房地产用途发生改变而对房地产进行的重新分类。企业必须有确凿证据表明房地产用途发生改变,才能将投资性房地产转换为非投资性房地产或者将非投资性房地产转换为投资性房地产。

这里的确凿证据包括两个方面:一是企业董事会应当就改变房地产用途形成正式的书面决议,二是房地产因用途改变而发生实际状态上的改变。

包括:

(1)投资性房地产转换为自用房地产;

(2)投资性房地产转换为存货;

(3)自用房地产转换为投资性房地产;

(4)作为存货的房地产转换为投资性房地产。

非投资性房地产转为投资性房地产时转换日的确定如图所示。

投资性房地产转为非投资性房地产时转换日的确定如图所示。

【快速记忆】用于出租的土地使用权及其地上建筑物需要一并确认为投资性房地产。

(二)投资性房地产转换的会计处理

1.非房地产企业

非房地产企业投资性房地产转换的账务处理如表所示。

2.房地产企业

房地产企业投资性房地产转换的账务处理如表所示。

【快速记忆】投资性房地产的转换与后续计量模式变更的辨析如图所示。

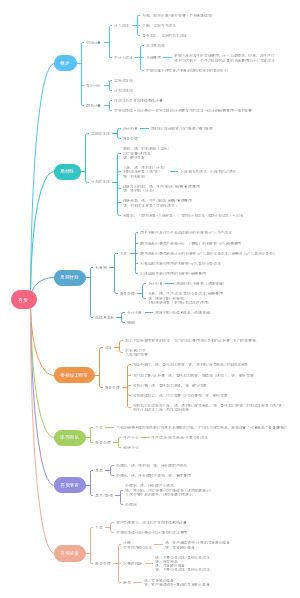

投资性房地产的后续支出★

(一)资本化的后续支出

与投资性房地产有关的后续支出,满足投资性房地产确认条件的,应当计入投资性房地产成本。例如,企业为了提高投资性房地产的使用效能,往往需要对投资性房地产进行改建、扩建而使其更加坚固耐用,或者通过装修而改善其室内装潢,改扩建或装修支出满足确认条件的,应当将其资本化。

投资性房地产资本化后续支出的账务处理如表所示。

(二)费用化的后续支出

不满足投资性房地产确认条件的,应当在发生时计入当期损益。

投资性房地产费用化后续支出的账务处理如表所示。

投资性房地产的处置★★

企业可以通过对外出售或转让的方式处置投资性房地产,因非货币性资产交换等减少投资性房地产也属于投资性房地产的处置。

处置投资性房地产的账务处理如表所示。